今年下半年以来晶圆代工产能奇缺,代工费用也是持续上涨,并且已向下传导到了封测端,使得封测产能也被挤爆,封测价格也是出现了一波上涨,而下游的很多芯片也都出现了缺货及价格上涨的情况。有分析称,晶圆代工产能紧缺问题将持续至明年年中。而昨日台湾晶圆代工大厂力积电董事长黄崇仁在接受采访时则表示,全球晶圆代工产能不足将持续到2022年之后,目前已经有客户出现了恐慌的情绪。

晶圆产能紧缺将持续至2022年?

11月30日,台湾晶圆代工大厂力积电召开法人说明会,力积电董事长黄崇仁对外表示,由于需求成长率大于产能成长率,且包括5G及AI等应用带动更多需求,使得晶圆代工市场出现了产能紧缺,而新建晶圆厂成本高昂,并且从兴建到量产至少需要三年,因此新建产能的“远水”难救“近火”。目前产能吃紧已经到了客户会恐慌的情况。黄崇仁对认为,全球晶圆代工产能不足会持续到2022年之后。

黄崇仁表示,今年晶圆代工产能不足,除了需求端爆发之外,另一大原因在于产能增加十分有限。

黄崇仁援引相关数据称,近几年来除了台积电、三星等积极扩充先进制程产能外,其它晶圆代工厂的成熟制程的产能增加很少,过去五年产能成长率不到5% 。但是2020-2021年的全球晶圆产能需求成长率却达了30~35%,2022年之后,随着5G及AI相关的大量应用的增长又会带动庞大需求。

但是在供应方面,目前半导体产业如果要兴建新的晶圆厂,一定会优先投资制程更为先进的晶圆厂,而对于像40nm或28nm等成熟制程的晶圆厂的投资则很少。并且,新建晶圆厂的成本高昂,从建厂到量产需要三年左右的时间,而近期在成熟制程上,很少有新的投资建厂计划。

目前力积电拥有2座8英寸及3座12英寸晶圆厂,产能利用率已达100%。黄崇仁表示,虽然力积电12英寸晶圆产能有10万片,但是现在连两三百片的产能也挤不出,产能已紧缺到不可思议,客户对于产能的需求甚至已经达到了恐慌的程度。

黄崇仁的话并非危言耸听。早在今年10月中旬,芯谋研究的顾文军就在微博上发文表示,“一个(芯片)设计公司的老总为了拿到产能近日给代工厂的高管下跪!”

为了解决产能不足的问题,力积电已计划在明年3月建全新的基于成熟制程的12英寸晶圆厂。不过,黄崇仁也表示,从建厂到量产需要三年左右的时间。总体来看,新产能“远水”救不了“近火”,产能会一路缺到2022年之后。

8吋产能爆满,扩产受限,“涨”声不断

自2019下半年以来,8英寸晶圆产能就已经很紧张,叠加今年新冠疫情的影响,以及传统旺季的来临,今年下半年CMOS图像传感芯片、指纹识别芯片、电源管理芯片、显示驱动IC、射频芯片、MEMS传感器、MOSFET、部分特殊存储芯片、部分MCU芯片等主要依赖于8吋晶圆的芯片需求爆发,进一步加重了8英寸晶圆的产能的紧缺问题。

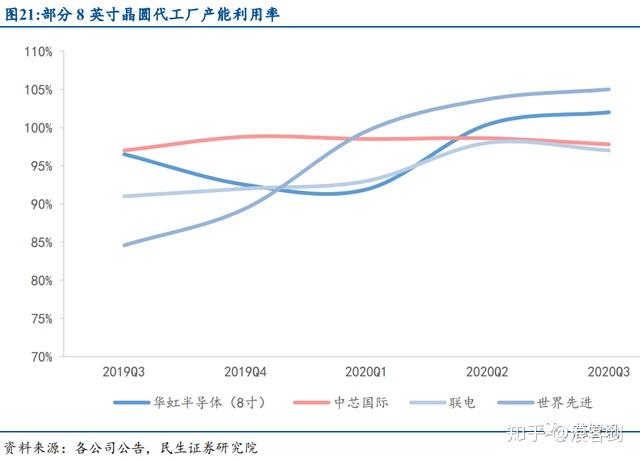

根据资料显示,世界先进、华虹宏力在2020Q3的8英寸晶圆厂产能利用率均超过 100%,联电,中芯国际的8英寸晶圆厂产能利用率也处在 95%的高位附近。工厂已经超负荷运转,供货期也相应延长,以功率器件IGBT 为例,当前的供货期远高于 IGBT 正常 7-8 周的供货期。英飞凌、安森美、Microsemi等 IGBT 供应商 2020Q1 的供货期已达 13-30 周。

另外,随着近年来6英寸晶圆厂的陆续大量关闭,使得近年来原本依赖于6英寸晶圆的器件,如分立器件、功率器件、MEMS、模拟芯片等产品需求切换至8英寸晶圆,这也持续的加重了8英寸产能的负担。有数据显示,在2010~2016年间,约超过20座6英寸晶圆厂关闭。

目前模拟芯片和功率器件适配8英寸晶圆主要有两大优势:1)8英寸晶圆已具备了成熟的特种工艺,上述芯片对特种工艺的要求较高。2)8英寸晶圆相对于12英寸晶圆线具有成本优势,剩余折旧额较低等。这也使得越来越多的“钉子户”集聚在8英寸晶圆产能上。

同样对于聚焦于成熟制程的晶圆厂来说,现有的8英寸晶圆厂大多都已经完成折旧,在市场产能紧缺及涨价效应下,更具经济效益。但是如果贸然新建新的8英寸晶圆厂,不仅需要大幅增加资金投入,而且即使现在建也要两三年后才能量产,届时市场需求是否还有现在这么旺盛?这将是一个大问题。如果量产后,市场需求不足,产能利用率低下,再加上高额的折旧费用,那真是血亏了。毕竟12英寸晶圆厂已经是大势所趋。所以,8英寸晶圆厂的数量近年来一直是没有怎么增加,而是维持在一个平衡。

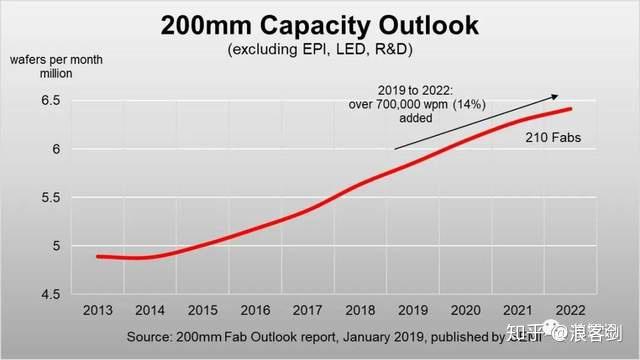

根据SEMI(国际半导体产业协会)预计,2019年至2022年,全球8英寸晶圆产量将增加70万片,增加幅度为14%,年均增速约为4.5%;其中,MEMS传感器相关产能约增加25%,功率器件产能约增加23%,年均增速约为6%。未来几年将推升全球8寸晶圆厂产能至每月接近650万片。

另外需要指出的是,现存的8英寸晶圆当中有一些还把持在IDM厂商手中,并且部分转向12英寸晶圆厂的IDM厂商还会将一些依赖于8英寸晶圆的产品外包出去,这些也会进一步挤压8英寸晶圆代工市场。

总体来看,8英寸晶圆的供给增速落后于市场需求增速,在很多细分领域差距更为明显。

而从供给端来看,虽然在2008年以前,8英寸晶圆厂还是主流,但随着更具利用效率的12英寸晶圆厂的每年新建数量的增加(12英寸晶圆的可利用面积达到了8英寸晶圆的两倍),12英寸晶圆厂已经成为当前主流。与此同时,不少的8英寸晶圆厂也开始关闭,转向12英寸晶圆厂。资料显示,1999年到2018年间,全球总共关闭了76家8英寸晶圆厂。

由于12英寸晶圆厂已经成为当前主流,这也使得上游的半导体设备厂近年来也开始将产品线转向12英寸产线,很多8英寸产线所需的半导体设备已经停产,二手设备昂贵又流通量少,导致8英寸晶圆新产能增长有限。

去年国产半导体设备龙头北方华创副总裁、首席科学家刘韶华在“2019中国(珠海)集成电路产业高峰论坛”上就曾表示,由于车用半导体、物联网MCU、PMIC、CIS、分立器件、MEMS、指纹识别芯片等对于8英寸厂投片需求的持续增长,以及部分MOSFET由6英寸厂转向8英寸厂,致使目前8英寸晶圆代工厂的产能爆满,大厂的产能利用率持续维持在90%以上。虽然当时(2019年12月)国内不少8英寸产线正在扩产,在建的产线有6条,但是未来较长一段时间内产能很难增加,关键瓶颈在于核心设备的紧缺。

刘韶华当时曾表示,上游的设备大厂现在更多的关注于12英寸设备,对于8英寸设备的供应量已经减少,与此同时,市场上流通的二手8英寸设备也比较有限。根据Surplus Global统计,近年来全球8英寸二手设备供应量逐年萎缩,2018、2019年供应已不足500台。而新建一个月产能9万片的8英寸成熟制程工厂,大约需要800台各类设备。显然,上游的8英寸设备供应目前是极其紧缺的,这也推动了二手8英寸设备的价格持续上涨。

正是由于上游8英寸设备供应的紧缺,也直接导致了目前8英寸的产能很难在短时间进行扩大。即便是现在新建8英寸晶圆厂也需要2-3年才能实现达产,这也意味着目前8英寸产能爆满的状况,难以在短时间内得到缓解。

在此背景之下,今年下半8英寸晶圆代工市场产能持续爆满,供不应求,价格也是水涨船高。此前就有产业链人士透露,在今年8月份,包括台积电、联华电子在内的芯片代工商将8英寸晶圆代工报价提高了10%-20%。近日,又有消息称,今年四季度包括联华电子、格芯和世界先进在内的纯代工企业将8英寸晶圆代工报价提高了约10%-15%。另有预测称,2021年,8英寸晶圆代工报价可能最多还将上涨40%。

12吋产能同样紧缺

受新冠疫情影响,由于上半年厂商对于市场的预判、产品的规划及备货都偏保守,而随着下半年国内疫情的控制,以及在5G及AI推动下的以智能手机、PC、平板电脑等为代表的消费电子、服务器、汽车电子需求快速反弹,也推动了中高端芯片对于12英寸晶圆投片量的大幅增长。

比如台积电的7nm及5nm产能就一直很紧张,即使9月15日断供华为之后,台积电三季度也创下了新记录达到约121.4亿美元,而对于四季度营收预计,即使华为贡献的营收为0,其营收也将会在124-127亿美元之间,依然会保持增长。而这也主要得益于AMD CPU/GPU、苹果A14/M1等芯片的需求。

另外,主要基于成熟制程的联电的12英寸晶圆代工厂,下半年来得益于联电80/90nm制程的TDDI芯片投片量增加,以及三星、联发科、瑞昱等大客户订单的增加,产能也是持续满载。

据此前台湾媒体的报道显示,联发科因应物联网应用需求增长,紧急增加联电22纳米下单量;瑞昱主动式降噪无线蓝牙耳机IC、扩充底座控制IC订单也涌入联电;三星的ISP影像处理器也从9月开始追加联电12寸厂投片量,估计总量将达1万片,而且三星28纳米OLED驱动芯片需求增加,都推动了联电12英寸晶圆代工厂产能的紧张。

根据富邦投顾最新的研报资料也显示,由于目前半导体增长主要來自 HPC/AI/5G/ADAS 等需要先进制程支援的应用领域需求的快速增长,这也使得高阶晶圆的投片量大幅增加,推动12英寸晶圆代工产能需求在2020年下半年出现供应吃紧的情況,并预计2021-2022年供应吃紧情況仍不易缓解。

另外,前面提到,相对于12英寸晶圆来说,目前8英寸晶圆已具备了成熟的特种工艺,并且成本优势明显。而对于现有的8英寸晶圆代工厂商来说,转向12英寸晶圆厂,不仅整体投入成本高,量产后,折旧成本也很高,并且基于8英寸晶圆产能的相关芯片产品的售价也偏低,因此不论是扩产还是新建8英寸晶圆厂都没有太大的成本效益。而且更为关键的是,其众多的客户仍然还是停留在8英晶圆产能上。

特别是对于像PMIC(电源管理芯片)、LDDI(大尺寸显示驱动芯片)等产品来说,在8英寸晶圆厂生产是最具成本效益的,并且此类产品也没有往12英寸晶圆厂及先进工艺转进的必要性。

不过,随着8英寸晶圆代工产能的持续紧缺,以及代工费用的持续上涨,也确实迫使部分客户不得不开始对于一些适合转向12英寸晶圆代工厂生产的相关产品(比如OLED驱动芯片、CMOS图像传感器等)进行更改设计,逐步转向12英寸晶圆代工厂生产。

这也进一步加大了12英寸晶圆代工市场产能紧张的问题。

虽然根据IC Insights统计和预测,2020年全球将有10座新的12英寸晶圆厂进入量产阶段,全球晶圆产能将新增相当于1790万片8英寸晶圆,2021年新增产能将创历史新高,达到约相当于2080万片8英寸晶圆。但是这其中相当大一部分都属于是三星、SK海力士、长江存储等存储厂商用于生产自家存储芯片的产能,只有华虹无锡的12英寸晶圆厂是基于成熟制程的12英寸晶圆代工厂。

资料显示,无锡12英寸晶圆厂目前已经有包括90纳米嵌入式闪存、65纳米逻辑与射频工艺平台、分立器件三个平台进入量产阶段,预计在2020年底月产量有望达到2万片。预计2021年该厂产能有望扩张到4万片/月,产能有望在2021年四季度达到接近满产。

正如前面力积电董事长黄崇仁所指出的那样,目前新建12英寸晶圆厂大都是追求先进制程,而基于成熟制程的12英寸晶圆代工厂可谓是少之又少。而这也在一定程度上限制了现有的基于8英寸晶圆的成熟制程产品向12英寸晶圆转移。

小结:

综合来看,目前晶圆代工市场市场的产能紧缺及涨价的情况,短期内是难以解决的,并且产能紧缺的问题可能确实会一直持续至2022年之后。这主要是由于此前的一些新建产能可能要在未来两年才能得到释放,而今明两年新建的产能也要等到2022年之后才能量产。另外一些客户的产品由8吋转向12吋也需要时间。

对于芯片设计厂商来说,能否抢到足够的产能,也就成为了未来两年能否在市场竞争当中脱颖而出的关键。简单来说,对于有实力的芯片设计大厂,这或许将是一次机会,但是对于实力较弱的中小型芯片设计厂商来说,这可能将是一场灾难。

本文摘自:芯智讯-浪客剑